金属行业涌入了大量看涨的投资者,整个行业的价格屡创新高。这些投资者–不仅仅是典型的大宗商品交易公司,还有算法交易商、专业大宗商品投资者和宏观基金–都在押注即将出现的供应短缺,同时试图利用波动性,利用大宗商品期货来参与去全球化、去碳化以及对冲地缘政治风险和通货膨胀。

商品价格受三大驱动因素影响–供应、需求和势头。我们现在在整个金属行业都看到了这一点。

供应

供应中断令全球铜交易商措手不及,他们为避免空头亏损而纷纷平仓。在全球铜市场上,一场为确保在到期前向交易所交割金属的竞赛正在展开。

从长期来看,对供应的担忧是非常合理的。在过去几年里,已经有多个铜矿中断和关闭。如果铜价居高不下,很可能会引发新矿山的开发,但这可能需要 15 年以上的时间才能完全投入运营。因此,短期内增加供应是不可能的。

必和必拓试图收购其竞争对手英美资源集团(Anglo American),以确保其铜矿的安全,这向投资者发出了继续看涨的信号。这表明,收购竞争对手并接管其铜矿要比新建一座铜矿容易得多。但这并不会增加总体供应量。

需求

世界电气化程度越来越高,这意味着对铜的需求与日俱增,可再生能源发电厂、电动汽车、数据中心和电力电缆都需要铜。因此,期货交易商预测铜的长期需求将十分巨大。

然而,由于中国金属库存的快速积累,以及缺乏以更高价格购买的意愿,中国的需求比预期的要弱。这反映在上海 A 级阴极铜溢价上,而上海 A 级阴极铜溢价通常被用作中国进口铜需求的晴雨表。最近,该价格跌至历史最低点。与此同时,上海期货交易所(ShFE)登记的库存上升到近 30 万吨,几乎是 LME 仓库库存的三倍。

势头

铜被誉为 “下一个石油”,因为它的发展与石油早几十年的发展如出一辙。甚至有人认为,由于需求飙升,铜价在未来几年内可能翻几番,达到每吨 40,000 美元。

投机行为导致金属价格飙升。自 3 月初以来,铜价已攀升 30%,超过每吨 11,000 美元,创下历史新高。这反映在伦敦金属交易所(LME)和纽约商品交易所(COMEX)的期货价格上。COMEX 和上海的期货价格也创下了新高。

其他金属也在攀升,包括最近创下历史新高的黄金,以及十年来首次突破每盎司 30 美元的白银。镍也大幅上涨了约 8%。

但价格上涨并不都是一致的。伦敦金属交易所(LME)和纽约商品交易所(COMEX)期铜之间的价差升至每吨近 1,000 美元,而在通常情况下,这一价差不到 100 美元。COMEX 期铜价格首先飙升,因为托市交易商和对冲基金在这个市场上更为活跃。LME 铜价需要几天时间才能做出反应,因为该市场主要由实物生产商和消费者使用。这创造了一个买入机会,但现在价格已经重新调整。

随着越来越多的参与者进入商品市场,我们很可能会看到更多这样的飙升,而考虑到某些市场的交易者类型将变得非常重要。总体而言,这一新动态将带来更多的不确定性和潜在的价格波动。

对保证金的影响

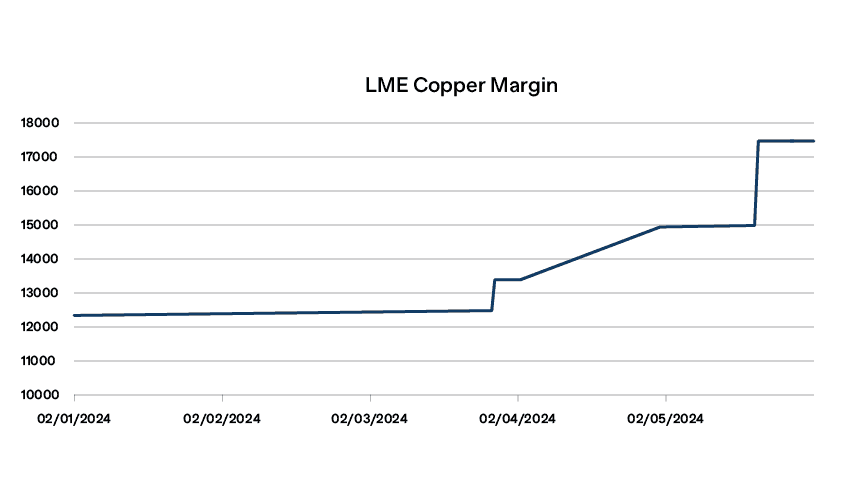

5 月初,LME 近月期铜的初始保证金要求约为 15,000 美元。5 月 21 日,这一数字增至接近 17,500 美元,增幅达 17%。

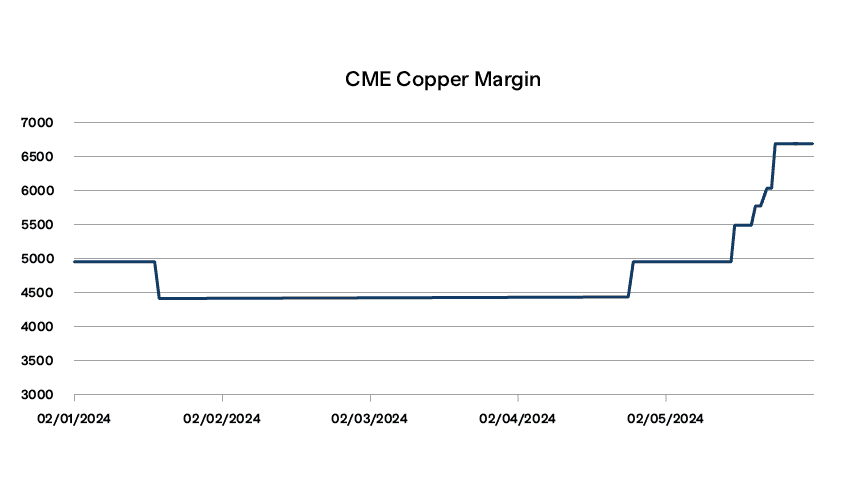

COMEX 铜合约是一种较小的合约,根据美国法规,其风险以 1 天保证金风险期计算,因此保证金要求较低。5 月初,芝加哥商品交易所 6 月合约的初始保证金为每手 4,950 美元,但到 5 月 22 日已增至 6,050 美元,增幅比 LME 更大,达到 22%。

与此同时,随着前月合约飙升至历史新高,交易商和公司的投资组合面临巨额变动保证金追缴,迫使他们回购期铜来补仓。

结论

电气化程度的提高意味着对铜的需求不断增长。与此同时,供应问题可能会继续存在,导致库存减少和价格承压。现在又有新的参与者开始进行铜期货交易,而之前的交易主要由生产商和消费者主导。

需求上升、供应短缺和新增交易的组合是一场完美风暴。未来市场的波动性可能会增加,这将反映在保证金要求的提高上。在廉价资金不再容易获得的情况下,企业应寻求压力测试和风险现金流计算等技术,以确保有足够的可用现金,提供满足追加保证金要求所需的灵活性。